Um breve histórico das ondas de CVC e como o cenário atual potencializa a inovação, um fator estratégico para o desenvolvimento das organizações.

“O óbvio é aquilo que ninguém vê, até que alguém o expresse com simplicidade.” Esta frase do pensador Khalil Gibran não foi dita nesse contexto, mas bem que poderia ser atribuída ao conceito de inovação aberta criado pelo professor da Universidade da Califórnia em Berkeley Henry Chesbrough. A cooperação para inovação entre empresas, universidades e governos existia muito antes do início dos anos 2000, quando Chesbrough publicou o seu livro seminal sobre inovação aberta, mas foi a partir dele que o conceito ficou óbvio e passou a ser incorporado nas estratégias empresariais de maneira consistente e estruturada.

A partir dos anos 2000, gradativamente, o modelo mainstream de inovação fechada, aquele em que as inovações são produzidas de forma secreta e exclusiva, dentro dos centros de pesquisa e desenvolvimento e dos muros das organizações, começou a dar espaços para modelos mais colaborativos. As grandes corporações começaram a abrir os seus fluxos de conhecimento para o mundo externo e se preocupar não apenas em formas de gerar valor via inovação, mas também de como capturar valor desses novos fluxos, seja de fora para dentro (outside-in), seja de dentro para fora (inside-out).

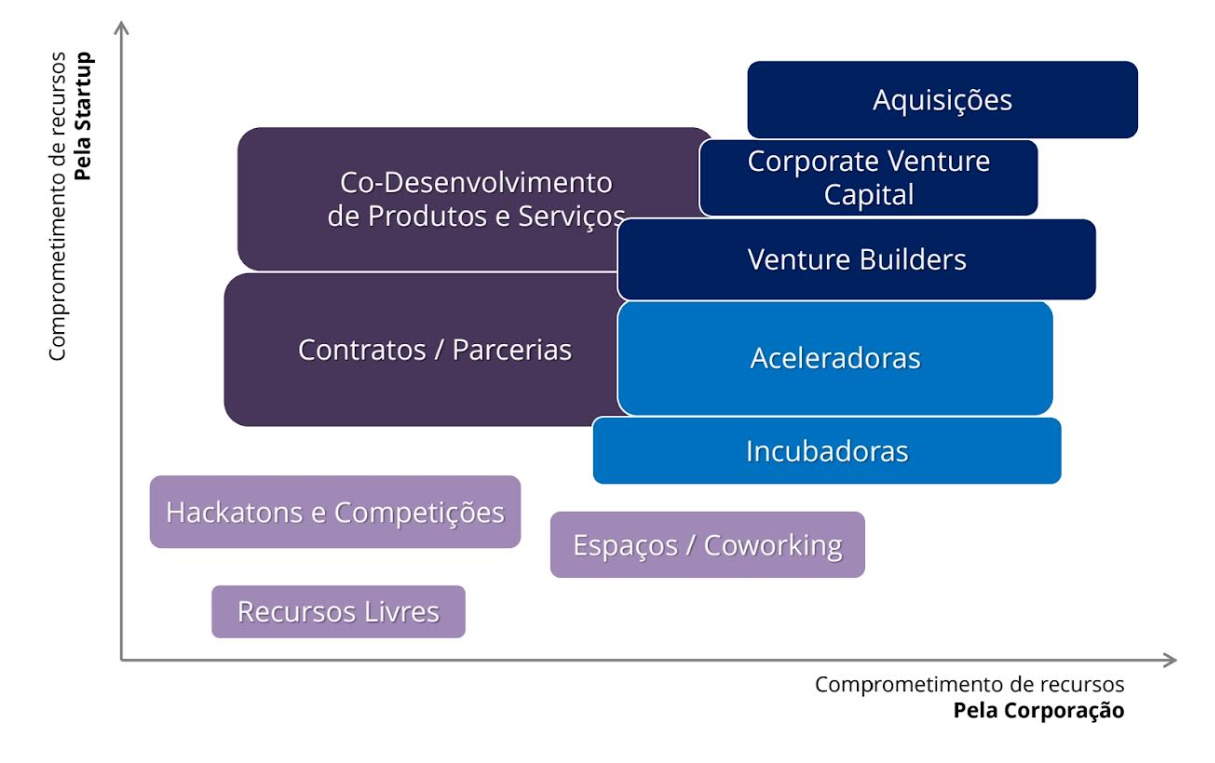

Diante dos diversos tipos de cooperação entre os atores dos ecossistemas de inovação, passou a ter um especial destaque. As ferramentas de CSE que regem a relação entre corporações e startups nesse sentido, como hackthons, incubadoras, aceleradoras corporativas, codesenvolvimento de produtos, aquisições e fundos de corporate venture capital (CVC), possuem características e objetivos distintos, cada qual com níveis diferentes de demanda de recursos e engajamento entre as partes conforme ilustra a Figura.

Ferramentas de Corporate-Startup Engagament (CSE)

Fonte: Adaptado de NESTA, 2015

Pela ótica das corporações, alguns especialistas do tema dizem que a adoção dessas ferramentas segue uma linha evolutiva de maturidade, baseada no nível de compromisso das partes, tal qual relacionamentos interpessoais: começam com um primeiro encontro (eventos, desafios e hackthons), evoluem para um namoro (programas de incubação e aceleração corporativas) até chegar no casamento (fundos de CVC, fusões e aquisições) que representam o nível máximo de compromisso e maturidade entre as partes. A natureza societária da operação dos fundos de CVC leva a relação para o patamar de “estaremos juntos até que a morte nos separe”, ou seja: que seja formada uma sociedade para cooperação permanente, que a startup seja adquirida pela corporação, que a corporação venda a sua participação na startup para terceiros, ou o pior cenário, o write-off (falência) da startup.

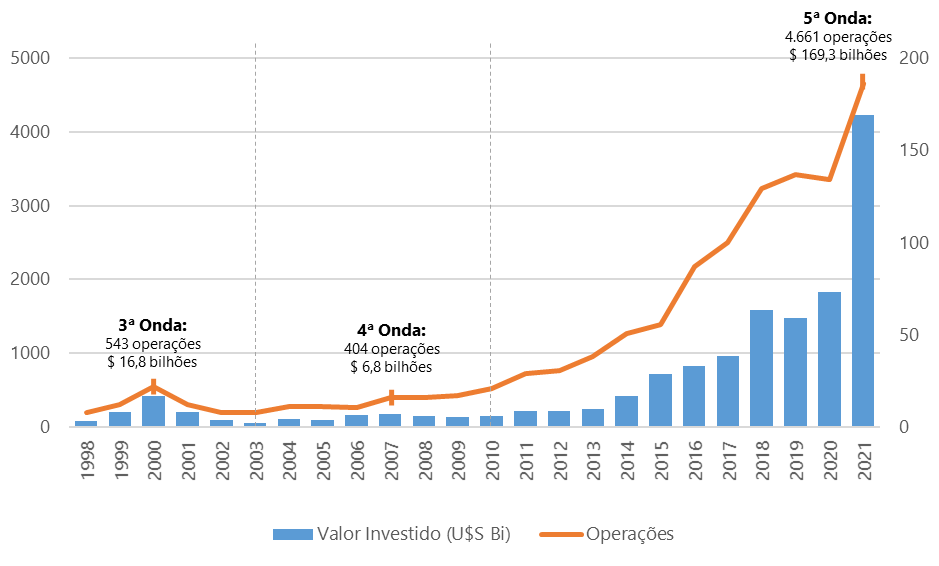

Do ponto de vista da gestão da inovação, esses fundos têm sido protagonistas de uma verdadeira revolução silenciosa no mundo corporativo nos últimos anos. Em 2021, os investimentos dos fundos CVC atingiram mais uma vez o seu recorde histórico com impressionantes US$ 169,3 mil milhões, 142% a mais que 2020 (o recorde histórico anterior). Declaradamente, ou nas reuniões fechadas de C-Levels, o assunto é cada vez mais relevante e indispensável para o sucesso de longo prazo das corporações.

Porém essa nova “buzzword” do mundo da estratégia empresarial não é tão nova assim. Entender as suas origens é fundamental para também entender que o que vemos hoje é apenas a ponta do iceberg. Esse movimento começou na década de 1960 e teve quatro “ondas” distintas antes de chegarmos ao “tsunami” que estamos vendo a se formar atualmente, a quinta onda de CVC.

As três primeiras ondas de CVC: seguindo a indústria de Venture Capital

Como falamos anteriormente, os fundos de CVC não são exatamente uma novidade. Desde a década de 1960 já se te tem conhecimento da existência e da importância deles. Inspiradas pelo sucesso dos primeiros fundos de Venture Capital (VC) nos EUA e impulsionadas pelo próprio sucesso corporativo nas bolsas de valores, grandes conglomerados industriais começaram a criar fundos de investimentos para diversificar suas aplicações e seus portfólios de negócios. Nesse período, empresas bem capitalizadas como Ford, Dow, Dupont, 3M, GE, Xerox, Mobil, Monsanto etc, montam os seus primeiros fundos e passam a procurar novas oportunidades para investir. Podemos chamar esse primeiro ciclo de a Onda da Diversificação dos Conglomerados.

A segunda onda, que começa no final dos anos 1970 e vai até meados dos 1980s, também é inspirada no mercado de capitais, mas por uma razão inversa. Os baixos retornos das bolsas de valores e a mudança da regulação dos fundos de pensão americanos (que passam a poder investir em ativos de maior risco) aumenta consideravelmente a procura por ativos alternativos como fundos de VC, o que estimula consideravelmente os fundos corporativos que mais uma vez adotam a política “me too”, ou seja, seguem o movimento iniciado pela indústria independente de VC. Num paralelo temporal começa a surgir, no mesmo período, uma abundância de empresas de tecnologia e investidores de risco espalhados pela região do entorno de San Francisco, na Califórnia. É o período que deu origem a Silicon Valley como conhecemos hoje e quando surgem empresas como Microsoft, Apple, Oracle, etc. No seu pico de investimentos desse ciclo, em 1986, os fundos de investimentos de CVC chegaram a investir US$ 2 mil milhões, o equivalente à 12% de todos investimentos de VC do período. Batizamos esta como a Onda do Surgimento de Silicon Valley.

O final dos anos 1990, que marca o surgimento da terceira onda de CVC, é o período conhecido como o “boom das pontocom” (surgimento em larga escala de empresas com negócios baseados na Internet). A explosão e a euforia dos fundos independentes de VC e das empresas de tecnologia da informação, arrasta novamente as corporações para a festa.

Porém, do mesmo jeito que a onda cresceu, esta extingue-se com o estouro da bolha no início dos anos 2000. Os fundos corporativos desse período tiveram uma duração média de apenas 2,2 anos. Entretanto, no meio das cinzas deste ciclo, três factos merecem destaque pois seriam os fundamentos para explicar o fenómeno atual.

- Primeiramente, é o momento que surgem diversas das mais valiosas empresas do mundo atualmente como Amazon (1994), Google (1998), Tencent (1998), Alibaba (1999), Facebook (2003), Tesla (2003) etc. Essas “startups” na sua época desafiavam o status quo das corporações incumbentes de maneira sem precedentes. E a sua importância é fundamental e não se dá apenas pelo sucesso financeiro, mas também pelo modo que influenciam o mundo da gestão empresarial como um todo. Inovação como mainstream, métodos ágeis, business model Canvas, propósito massivo transformador entre outros clichês ouvidos exaustivamente nos atuais eventos corporativos mundo a fora, surgem do novo jeito de ser dessas startups.

- As corporações incumbentes começam a entender que inovar não é mais apenas uma questão de aumentar vendas e margens, ou reduzir custos. É agora uma questão de sobrevivência diante de startups de rápido crescimento que remodelam a dinâmica de setores tradicionais numa velocidade cada vez maior. Logo após a bolha das pontocom, começa a surgir o entendimento e a consolidação desse conhecimento no meio académico. Em 2003, Henry Chesbrough (UC Berkeley) e Clayton Christensen (Harvard) alavancam os seus conceitos de inovação aberta e inovação disruptiva que seriam prontamente adotados como a base teórica para a construções dos novos padrões de gestão da inovação das corporações (e também para formar a quarta onda de CVC).

- De modo ainda discreto, diversas empresas farmacêuticas começam a utilizar os fundos de CVC declaradamente como uma ferramenta estratégica de inovação, buscando utilizar esse instrumento como meio de alavancar o seu negócio principal ao invés de apenas buscar retornos financeiros como os fundos de CVC das ondas anteriores (que em grande parte eram apenas seguidores dos métodos e estratégias dos fundos de VC independentes). Essa mudança de driver, do financeiro para o estratégico, é a principal razão do crescimento exponencial observado já na quarta, mas principalmente na quinta onda de CVC.

O fim do terceiro ciclo, que chamamos de Onda da Euforia Pontocom, praticamente coincide com o início da quarta onda, que representa o início da visão predominante atual dos fundos de CVC como ferramenta estratégica de inovação.

A quarta onda de CVC: a aprendizagem do financeiro para o estratégico

A quarta onda de CVC, a Onda de Aprendizagem em Inovação Aberta, que vai de 2003 a 2009, pode ser considerada um período de aprendizagem crítica que antecede a onda atual. Pela primeira vez os objetivos estratégicos das corporações passam a ser o principal driver que direciona as ações e investimentos dos fundos de CVC em detrimento da priorização financeira das três ondas anteriores. Com o conceito de inovação aberta sendo cada vez mais utilizado, pensar em montar as suas estratégias indo além das fronteiras corporativas tradicionais passou a ser algo mais comum e aceitável, e os fundos de CVC passaram a ser ótimas ferramentas para fazer isso de forma estruturada.

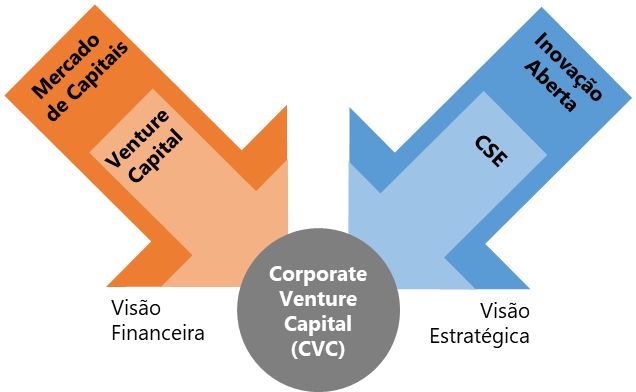

As diferentes perspetivas de uso dos CVCs

Fonte: elaborado pelo autor

Neste período de aprendizagem do uso de CVCs como ferramenta estratégica de inovação, é possível perceber uma série de modelos diferentes coexistindo na tentativa de ajustar o modelo de VC tradicional à nova realidade e objetivos da quarta onda CVC. Corporações entram em fundos multicorporativos para aprender mais antes de montarem suas próprias estruturas. Começam a surgir mais fundos “evergreen”, com orçamentos anuais e sem períodos definidos para encerramento. Diferentes modelos de governança entre General Partners (GPs/Gestores) e Limited Partners (LPs/Investidores) são desenhados. Novas cláusulas são pensadas para mitigar os conflitos de interesse entre os papéis de investidor e de potencial comprador das corporações. Ativos complementares das corporações (canais de vendas, técnicos, especialistas de mercado, infraestrutura, etc.) passam a fazer parte da oferta de “smart money” dos CVCs, etc. Essas e muitas outras questões passam a ser pontos fundamentais nessa nova realidade dos CVCs.

As avaliações dos benchmarks desse período formaram a base para a quinta onda, que se inicia em 2010, logo na sequência da quarta, com as corporações assumindo de vez o papel dos fundos de CVC como ferramenta estratégica para inovação aberta.

A quinta onda de CVC: por dentro do Núcleo Estratégico das Corporações

Na quinta onda, denominada a Onda do Núcleo Estratégico de Inovação, que começa em 2010 e segue até o presente, o foco é bem diferente. Não há mais aquela dúvida entre os objetivos financeiros e os objetivos estratégicos. Os fundos de CVC atuam declaradamente ferramentas de apoio a inovação das corporações-mãe e passam a montar teses de investimentos, modelos de governança e processos pensando nisso. Os ativos complementares das corporações (como especialistas técnicos, canais de vendas, demanda de áreas internas, infraestrutura laboratorial, etc.) passam a entrar na proposta de valor de alguns fundos. As unidades de CVC passam a investir em fases mais embrionárias pois, com o foco estratégico, a inovação da investida passa a ser mais relevante do que sua penetração de mercado (o percentual de startups investidas em fase semente da quinta onda é quase três vezes maior que o da quarta).

Seguindo a tendência de formação de ecossistemas de inovação, os investimentos realizados também são cada vez mais próximos geograficamente da sede das corporações, com um claro objetivo de capturar as sinergias entre a corporação investidora e as investidas. Essa visão de pensar global e agir local dos fundos de CVC também converge com as teorias de formação de ecossistemas de inovação da Sloan, a escola de negócios do MIT.

Mas, dentro de todos os atributos, o mais impressionante da quinta onda de CVC é certamente o seu tamanho. Frente às outras, é um verdadeiro “tsunami”! O volume de investimentos em 2021 foi de US$$ 169,3 mil milhões, 131% acima do volume de 2020 e 10 vezes maior que o pico recorde anterior estabelecido pela terceira onda no ano 2000. Além do volume, o número de operações também deu um salto expressivo. Foi de 543 no ano 2000 para 4.661 em 2021, um crescimento 858%.

As três mais recentes ondas de CVC

Fonte: elaborado pelo autor com base em informações das seguintes fontes: CBinsights (Vários relatórios anuais de CVC), Crunchbase (base de dados) e PwC

Inquestionavelmente a quinta onda que vivemos hoje abre uma nova perspetiva para os fundos de CVC. Ao se tornar uma ferramenta do mainstream de gestão da inovação, numa época em que inovação passa a fazer parte do núcleo estratégico das empresas, os CVCs alcançam uma importância fundamental na agenda corporativa e dos C-levels. O Google/Alphabet, por exemplo, possui três CVCs com diferentes teses de investimento: O GV (antigo Google Venture, focado em seed capital), o CapitalG (Google Capital, focado em growth Capital) e o X (antigo Google X, um modelo diferente que investe em tecnologias e negócios “moonshot”).

A revolução da quinta onda ainda está a acontecer e apresenta diversos objetivos estratégicos adjacentes, estruturas de governança, modelos de remuneração e novos papéis para times e lideranças. As perspetivas são amplas, mas isso é assunto para uma outra coluna onde falaremos das competências e técnicas necessárias aos surfistas do “tsunami” que chamamos de quinta onda de CVC.

Este artigo foi produzido por Hudson Mendonça, colunista da MIT Technology Review Brasil.